Hiểu về bản chất của rủi ro trong đầu tư rất quan trọng

- 23/02/2023

- Posted by: admin

- Category: Tài chính

Rủi ro và quản trị rủi ro trong đầu tư là những cụm từ được nhắc đến sau giai đoạn biến động rất lớn của phần lớn các tài sản tài chính trong năm 2022. Tuy nhiên, khi nói về rủi ro thì nhà đầu tư vẫn đang rất mơ hồ về mặt định lượng và phần lớn vẫn dựa trên cảm quan cá nhân hơn là những hiểu biết thực sự về bản chất của rủi ro để đánh giá.

Mức sinh lời và rủi ro là hai khái niệm tồn tại song song với nhau trong đầu tư, nhắc đến mức sinh lời thì không thể không nhắc đến mức độ rủi ro. Thông thường, nhà đầu tư luôn muốn tối đa hóa mức lợi nhuận dựa trên việc tối thiểu hóa rủi ro tiếp nhận. Việc tối ưu hóa mức sinh lời có thể không quá khó, nhưng việc tối ưu hóa rủi ro thường lại là một việc rất khó đánh giá.

Trong tài chính đầu tư có một câu nói phổ biến là There is no free lunch (không có bữa trưa miễn phí), nghĩa là chúng ta không thể tìm kiếm được công cụ đầu tư nào vừa có thể gia tăng mức sinh lời vừa có mức rủi ro giảm. Lựa chọn mỗi loại tài sản tài chính là việc đánh đổi giữa mức sinh lời và mức rủi ro.

Đo lường rủi ro của các loại tài sản tài chính

Để xây dựng được một danh mục đầu tư hiệu quả, chúng ta cần xây dựng một danh mục gồm các lớp tài sản phù hợp. Mỗi lớp tài sản với một mức rủi ro khác nhau sẽ cấu thành nên rủi ro chung của danh mục. Cần phải đánh giá được tính chất rủi ro của từng công cụ đầu tư khác nhau trong quá trình sử dụng cho mục đích hoạch định đầu tư cá nhân.

Người ta thường so sánh việc đầu tư chứng khoán có những năm tăng trưởng rất cao, lên đến 30-40%/năm, hay các trái phiếu doanh nghiệp với mức lời tức 12-15%/năm với lãi suất ngân hàng chỉ 6-7%/năm mà bỏ qua yếu tố rủi ro khác nhau trong bản chất của các kênh đầu tư. Chúng ta dường như chưa xem xét đến mức độ rủi ro khác nhau của từng loại công cụ đầu tư. Mức sinh lời từ gửi tiết kiệm ngân hàng gần như là chắc chắn.

Trong khi đó, khi đầu tư vào các trái phiếu doanh nghiệp sẽ có rủi ro mất vốn nếu doanh nghiệp kinh doanh thua lỗ và không thể hoàn trả vốn gốc. Điều này đã được thể hiện trong đợt khủng hoảng về trái phiếu ở Việt Nam trong giai đoạn cuối năm 2022 khi các trái phiếu trả lãi suất cao trong giai đoạn trước đang gặp phải rủi ro không trả được nợ trái phiếu.

Điều đó khiến các trái chủ sẵn sàng bán ra trái phiếu với mức giá rất thấp, thậm chí phần giảm giá của họ lớn hơn nhiều so với phần lãi vay mà họ nhận được, dẫn đến tổn thất lớn cho danh mục đầu tư.

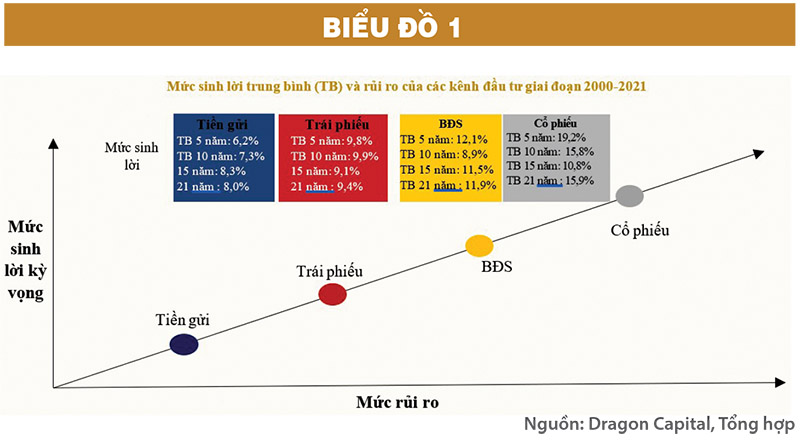

Biểu đồ 1 thể hiện mức sinh lời và rủi ro của các lớp tài sản khác nhau. Các tài sản có mức sinh lời càng cao thì rủi ro biến động, thể hiện qua chỉ tiêu thống kê độ lệch chuẩn của mức độ sinh lời, sẽ càng lớn. Chỉ số độ lệch chuẩn đo lường mức độ biến động trung bình của mức sinh lời trong quá khứ so với mức sinh lời trung bình của một tài sản đầu tư. Tài sản đầu tư có mức sinh lời biến động càng lớn, hay rủi ro càng lớn, thì độ lệch chuẩn sẽ càng lớn.

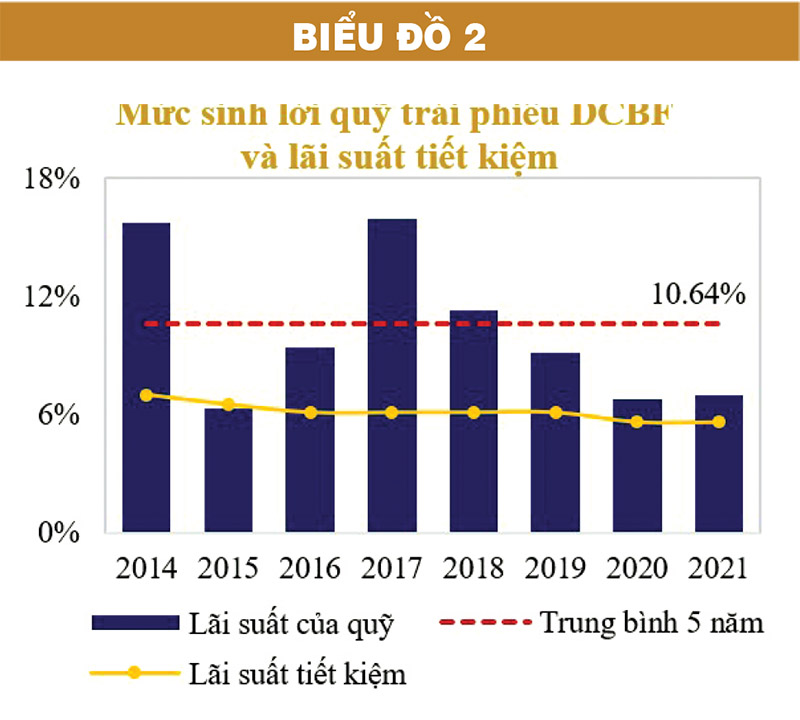

Bây giờ chúng ta sẽ so sánh cụ thể kênh đầu tư trái phiếu và tiền gửi tiết kiệm trong thực tế. Biểu đồ 2 thể hiện ví dụ về mức lãi suất của quỹ trái phiếu của Dragon Capital so với mức lãi suất tiết kiệm ngân hàng trong 5 năm, giai đoạn từ 2016-2022.

Do các kênh trái phiếu có mức rủi ro cao hơn so với gửi tiết kiệm ở ngân hàng nên mức sinh lời đề xuất hàng năm của kênh đầu tư này sẽ luôn cao hơn kênh tiền gửi ngân hàng.

Mức sinh lời cao hơn đều đặn hàng năm có thể khiến các nhà đầu tư có cảm giác mức sinh lời khi đầu tư trái phiếu doanh nghiệp luôn “hời” hơn so với khi gửi tiền gửi ngân hàng. Đó chính là cách chúng ta nhận thức về rủi ro tiền nghiệm (ex-ante risk) và rủi ro hậu nghiệm (ex-post risk). Rủi ro tiền nghiệm là rủi ro nhận thức trước khi đầu tư; còn rủi ro hậu nghiệm là rủi ro chúng ta nhận thức sau khi đầu tư.

Khi nhìn theo rủi ro hậu nghiệm, chúng ta thường không thấy được hết mức độ rủi ro tiềm tàng giữa các kênh đầu tư với nhau. Tương tự như khi mua sản phẩm bảo hiểm y tế, khi đến cuối năm mà không gặp rủi ro gì thì ta có thể cho rằng việc mua bảo hiểm là tốn kém không cần thiết.

Rủi ro tiền nghiệm là điều chúng ta cần phải cân nhắc đến trong đầu tư.

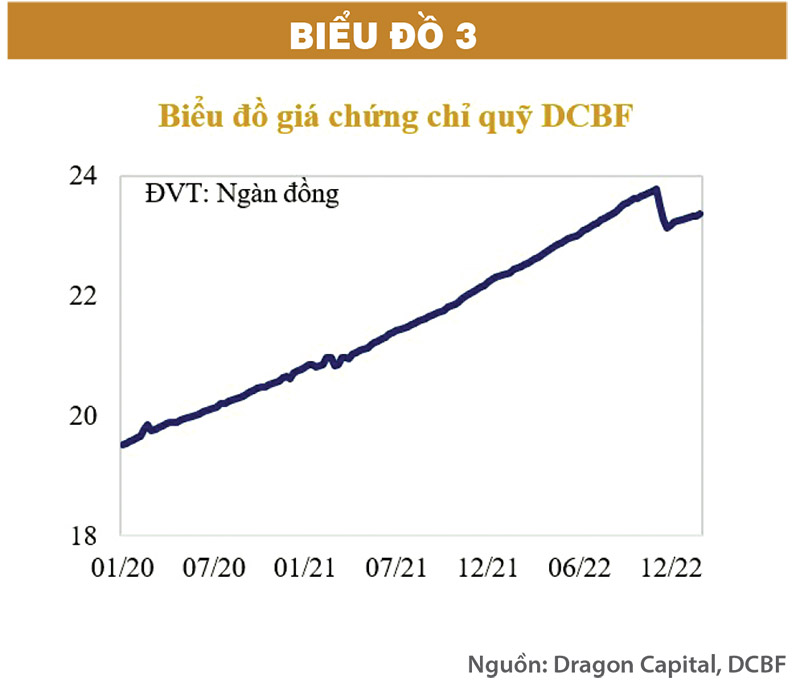

Các quỹ đầu tư trái phiếu đã tăng trưởng giá trị đều đặn hàng năm khiến cho chúng ta cảm giác rằng đây là một kênh đầu tư không có rủi ro vì nó không biến động như cổ phiếu. Tuy nhiên, sự kiện cuối năm 2022 vừa qua đã cho thấy phân tích rủi ro tiền nghiệm quan trọng như thế nào. Biểu đồ 3 đề cập đến diễn biến giá của chứng chỉ quỹ trái phiếu BCBF của Công ty Quản lý quỹ Dragon Capital.

Khi những lo ngại về khả năng thanh toán của các công ty bất động sản gia tăng trước những biến động, hàng loạt nhà đầu tư yêu cầu rút tiền khỏi quỹ đầu tư. Việc rút vốn hàng loạt đã khiến cho các quỹ đầu tư trái phiếu phải bán trái phiếu hàng loạt trong điều kiện thanh khoản thị trường hạn chế, đã khiến giá bán ở mức rất thấp và phát sinh các khoản lỗ cho các nhà đầu tư.

Rủi ro của các cổ phiếu riêng lẻ

Tương tự, cổ phiếu có những năm giá tăng rất mạnh như năm 2021, nhưng cũng sẽ có những năm giảm mạnh như năm 2022. Về dài hạn, việc đầu tư cổ phiếu có thể được xem là một kênh đầu tư có mức độ rủi ro thấp do được quyết định bởi khả năng tăng trưởng chung của nền kinh tế. Do đó, về mặt dài hạn thì cổ phiếu sẽ luôn tăng trưởng.

Tuy nhiên, trong ngắn hạn, giá cổ phiếu lại biến động rất lớn dựa trên biến động trong cung cầu và sự kỳ vọng tương lai của thị trường. Do vậy, độ biến động về mức sinh lời của cổ phiếu cũng rất lớn, mức rủi ro càng cao tương ứng. Các cổ phiếu có tiềm năng biến động giá càng lớn thì mức biến động cũng sẽ càng cao tương ứng.

Ví dụ về về mức rủi ro qua chỉ tiêu độ lệch chuẩn của một số cổ phiếu tiêu biểu trên thị trường như Vinamilk (VNM), Vietcombank (VCB), FLC (FLC). Do mô hình kinh doanh sản phẩm thiết yếu nên giá cổ phiếu VNM biến động ít hơn rất nhiều so với cổ phiếu khác. Trong khi đó, VCB thuộc nhóm ngành ngân hàng vốn nhạy cảm hơn với các yếu tố vĩ mô nên mức biến động cũng cao hơn.

Cuối cùng là FLC thuộc nhóm cổ phiếu đầu cơ nên mức biến động giá là cực lớn. Những nhà đầu tư khi lựa chọn vào các nhóm cổ phiếu này dựa trên mức độ lệch chuẩn sẽ có thể kỳ vọng các mức rủi ro khác nhau. Rủi ro càng lớn thì mức sinh lời tiềm năng cao tuy nhiên mức tổn thất tiềm năng cũng sẽ càng lớn.

Hiểu biết và nhận thức về bản chất rủi ro của các loại tài sản tài chính một cách phù hợp đóng vai trò quan trọng trong việc giúp nhà đầu tư có thể phát triển một kế hoạch đầu tư bền vững trong dài hạn. Đầu tư là một chặng đường marathon hơn là các cuộc đua nước rút, nó đòi hỏi sức bền và sự kỷ luật hơn là khả năng tăng tốc trong ngắn hạn.

Theo Lê Hoài Ân – thesaigontimes